泛海控股转型金融遇阻业绩承压 2.94亿股将被拍卖抵债

2021-06-07 17:29:42 来源: 长江商报

陷债务泥潭,泛海控股(000046.SZ)收到监管部门的问询。

6月2日,深圳证券交易所发布关于对泛海控股股份有限公司(简称“泛海控股”)2020年年报的问询函,涉及变更会计师事务所、交易性金融资产金额、货币资金、存货周转率等多个方面,共13个问题。

与此同时,由于债务压力,泛海控股已经走到了被拍卖抵债的地步。5月18日,泛海控股公告称,公司控股股东中国泛海控股集团有限公司持有的2.94亿股股份已被冻结,占公司股份总数的5.66%。这些被冻结的股份将会被公开拍卖,拍卖将由北京市第二中级人民法院于2021年6月14日10时至6月15日10时止(延时的除外)公开拍卖。

自今年以来,泛海控股连连遭遇追债。2月,泛海控股武汉公司被中英益利资产管理股份有限公司告上法院,追讨13亿元债权。4月,因未清偿完20亿元融资款,泛海控股武汉公司名下两地块被查封。

截至2020年12月31日,泛海控股负债合计1460.1亿元,其中短期借款182.65亿元,一年内到期非流动负债一年内到期的非流动负债292.57亿元,而货币资金仅193.88亿元。

5月27日,泛海控股发布公告称,东方金诚国际信用评估有限公司(下称东方金诚)又一次下调了公司主体及相关债项信用等级。

转型金融遇阻业绩承压

从2014年起,泛海控股实际控制人卢志强开始推动泛海控股去地产化,向金融领域转型。

公司2020年年报称,经过近几年系统布局和整合优化,泛海控股现已拥有民生证券、民生信托、亚太财险等核心金融平台。于2020年1月,经中国证监会核准,泛海控股行业分类由房地产变更为金融业。

拥抱金融“大鳄”,在一段时间内助推了其业绩增长。数据显示,2014年-2016年,泛海控股实现营业收入分别76.16亿元、126.71亿元、246.71亿元,同比增长5.17%、66.37%、79.41%,净利润分别为15.59亿元、20.20亿元、31.09亿元,同比增长24.13%、29.73%、37.96%。

然而,近几年由于地产金融政策不断收紧,以及过度依赖资本、金融手段促进营收,自身造血能力不足等导致泛海控股资金出现问题,营收与利润接连下滑。

数据显示,2018年-2019年,泛海控股净利润分别为9.31亿元、10.95亿元,同比分别减少67.81%、增加17.62%。扣除非经常性损益的净利润(简称扣非净利润)分别为-5.58亿元、4.92亿元。这几年的净利润收入大多依靠投资收益,比如2019年,公司投资净收益加上公允价值变动净收益为47.92亿元,占当期净利润的437.63%。

整合布局的金融业务也陷入亏损,2020年,民生信托受托资产管理规模及其中的主动管理规模均有所提升,但受疫情、监管政策、风险减值计提等诸多因素影响,民生信托业绩同比大幅下降,全年实现营业收入22.43亿元,净利润为-4.49亿元。

泛海控股整体业绩也受到影响,2020年度,公司实现营业收入140.57亿元,同比增长12.17%,净利润亏损46.21亿元,同比下降522.09%,负债合计1460.1亿元。其中,流动负债1136.19亿元,而账面上的货币资金仅为193.88亿元。

泛海控股的控股股东泛海集团也面临着同样的资金压力。截至2020年底,泛海集团的负债合计高达2363.29亿元。其中,流动负债1846.87亿元。同样,相对债务来说,货币资金仅有227.51亿元。

在去年巨亏46亿元之后,关于泛海控股资金问题的讨论不断发酵,而亏损态势也延续到了2021年。泛海控股2021年一季度报告数据显示,公司营业总收入约为62.1亿元,同比增加165.94%;归属上市公司股东的净利润亏损1.49亿元,同比减少22.07%;经营活动产生的现金流量净额约为34.51亿元,同比增加303.77%;总资产1744.64亿元,同比减少3.61%。

公司强调,今年一季度,公司出售部分地块、民生证券引入战投,使得净利润实现增长,但财务费用上升、金融资产公允价值变动收益和投资收益大幅下降等,使得公司整体上仍旧亏损。

出售地块质押股权缓解债务压力

面临持续亏损,再加上巨额债务,泛海控股开始变卖资产、出售地块、以及质押股权。

为缓解资金压力,2021年初泛海控股宣布出售其核心资产,以30.66亿元的价格向绿城出售武汉中央商务区宗地,经初步测算,当次交易预计产生资产处置收益约12.51亿元。

事实上,自从2016年起泛海控股在国内就再无新增土地储备。2019年,泛海控股还将其北京泛海国际项目1号地块与上海董家渡项目,以140多亿元卖给了融创中国(01918.HK),泛海控股房地产收入也由此开始大幅萎缩。2020年其房地产收入仅为21.35亿元。

5月18日,泛海控股公告称,公司控股股东中国泛海控股集团有限公司持有的2.94亿股股份已被冻结,占公司股份总数的5.66%。根据公告,这些被冻结的股份将会被进行公开拍卖。

另外,泛海控股称,公司控股股东及其一致行动人(包括公司实际控制人卢志强、公司股东泛海能源控股股份有限公司)质押股份数量占其所持公司股份数量的比例已经超过80%,按目前的质押数来看,质押率达95.5%。

5月24日,泛海控股发布公告称,公司于5月23日到期的2.80亿美元债,已通过发行约1.46亿美元私募票据,置换等额面值的美元债券并将进行注销,剩余约1.34亿美元债券本金及利息计划在8月23日前兑付。

债务集中兑付又难以按期还债下,东方金诚又一次下调了公司主体及相关债项信用等级。公告显示,东方金诚经过对泛海控股不定期跟踪评级,将泛海控股主体信用等级由AA-下调至A,评级展望维持负面。这距离东方金诚上一次下调泛海控股信用等级还不到半个月。

东方金诚指出,2021年6-8月,泛海控股到期及回售境内债券本金余额37亿元,债券集中兑付压力较大。目前,泛海控股主要通过境内外地产项目出售来筹措偿债资金,但境内外地产项目出售存在较大不确定性。

此外,东方金诚称,泛海控股及控股子公司武汉中央商务区股份有限公司(下称武汉公司)存在多条涉诉及被执行记录,且涉诉金额较大。目前,武汉公司名下多处不动产已被查封及冻结。

6月2日,深圳证券交易所发布关于对泛海控股股份有限公司2020年年报的问询函,涉及变更会计师事务所、交易性金融资产金额、货币资金、存货周转率等多个方面,共13个问题。

知名地产分析师严跃进表示,收到问询函说明当前监管部门已关注到泛海控股业务经营存在风险。对于其评级被下调,说明企业需要注意资金风险或财务风险。如果债务兑付压力大,也很容易引起投资者的关注或焦虑,这个时候需要积极和投资者做沟通。长江商报记者赵洁

为您推荐

精彩放送

热门文章

-

柳州银行高度依赖息差 经营业绩大起大落

-

盛屯矿业拟向不超过35名特定投资者发行股份 募资不超22.50亿元

-

大豪科技127亿关联收购标的溢价86亿 经营不利局面将改观

-

红星美凯龙拟超23亿出售7家子公司股权 均为物流企业

-

浙江鼎力净利10年首降股价三个月腰斩 大规模推进产业布局

-

超卓航科冲刺“冷喷涂增材制造第一股” 拟募集资金2.79亿元

-

联合化学创业板IPO首发申请获受理 拟募集资金3.98亿元

-

研发实力不及同行 诚达药业IPO申报前夕取消对赌协议

-

深交所向皇庭国际连发16问 要求说明已逾期未偿还债务等

-

A股上市药企减持频现 减持规模上限达169亿元

-

持续亏损转型失败 *ST商城困局待解

-

英科医疗实控人等5位高管拟套现超30亿 英科转债跌近9%

精彩图片

热文

-

弱磁场下空穴自旋量子位构建成功 可高速操作并保持较长时间

-

OPPO Reno6系列开售!获全网全价位段销量&销售额双冠军

-

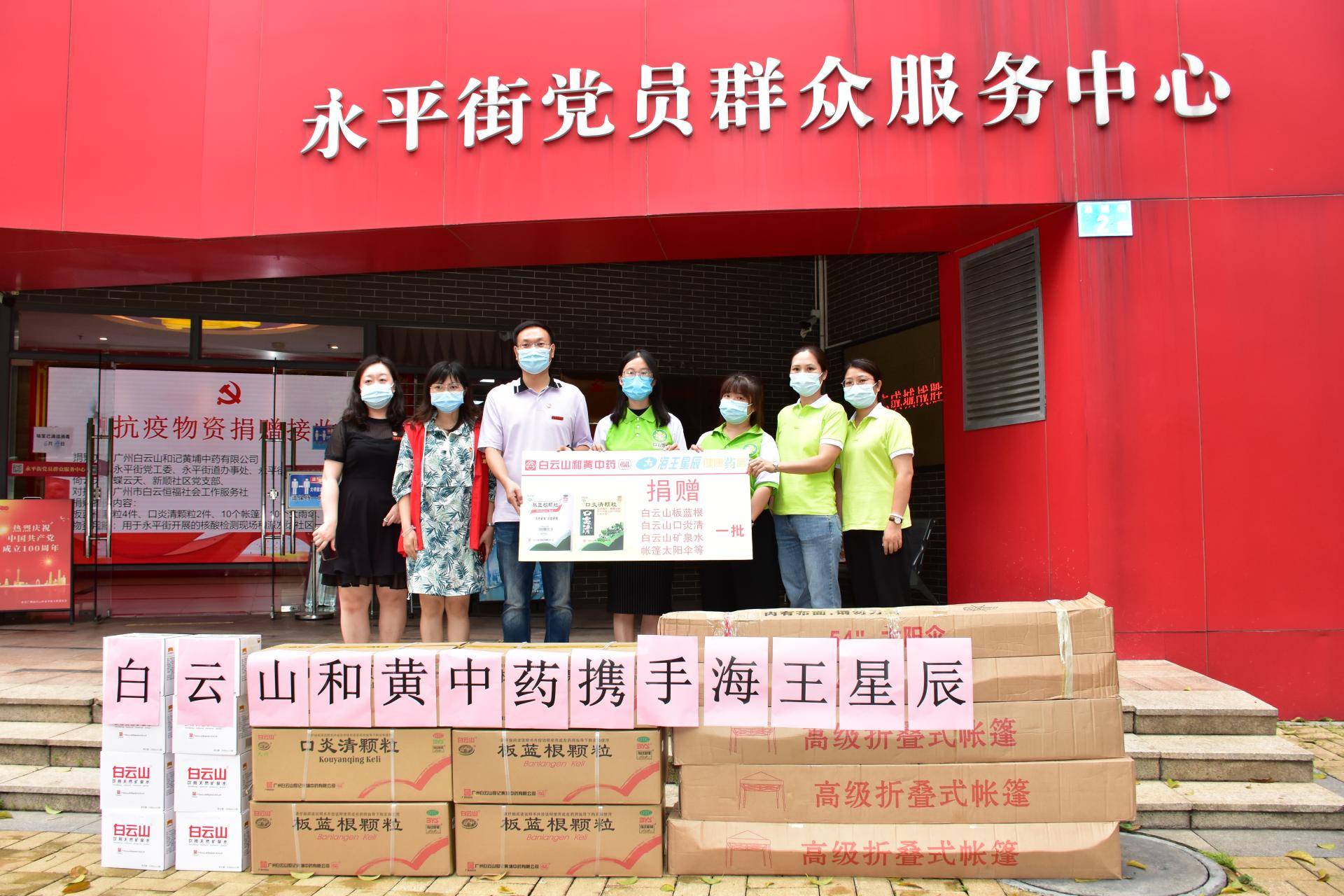

板蓝根颗粒所属白云山和黄中药捐赠防疫物资支持广州抗疫

-

着眼金融机构数字化转型痛点 百融云创打造云原生技术平台

-

小熊电器荣获多个创新类奖项,研发投入超一亿

-

东易日盛超放心整装服务 引领家装行业向上发展

-

女性如何告别“妈里妈气”?用对方法才能远离痛经

-

晶华新能源加速太阳能高效组件产能布局 助力中国2060碳中和

-

美云将持续聚焦数字化技术能力与解决方案服务

-

“积雪草”深度清洁皮肤污垢,媞乐媞乐进驻618活动

-

牢记初心使命 传承红色基因 推动网络视听奋进新征程 实现新跨越

-

广州白云区全员核酸检测首日,白云山和黄中药支援各地防控一线

-

百融云创:发力供应链金融场景 搭建桥梁连接供需双方

-

福特汽车与谷歌携手重塑网联汽车体验

-

合生元孕妈妈奶粉保护升级,为母婴群体带来升级保护

-

新零售成都艾屋优品新主张为你建立理想的潮流生活馆

-

银保监会:落实房地产金融调控 合理控制房地产贷款增速

-

央行宣布上调外汇存款准备金率 由5%提高到7%

-

小微企业发展总体呈恢复性增长 面临原材料价格上涨困难

-

端午居民出游或达1亿人 有望恢复至2019年同期水平

-

Soul打击杀猪盘力度大,只为给予用户更舒适的交流空间

-

棒棒茶从清饮到出圈,TNO重新定义袋泡茶引领新式茶饮3.0时代

-

福建华盛集团有限公司董事长姚弓善

-

首批获“路权”无人配送车正式上路 20个应用场景也将逐步落地

-

翔丰华上市即变脸业绩双降 重技术研发人员却锐减49%

-

风神股份拟不超2.66亿欧元竞购PTG38%股权 将构成重大资产重组

-

苏州源控智能制造解决方案,助力工厂迎战数字化浪潮

-

中关村:一类新药知母皂苷BII胶囊启动I期临床给药观察 推进痴呆治疗中国方案

-

可贝思羊奶粉专业成就羊奶典范,硬核配方守护宝宝成长

-

vivo营销聚光计划北京站,金融电商行业营销人聚首分享

-

行业竞争日益激烈?铂德全面发力,构筑坚实的护城河

-

丰田在中国召回22.8万辆易漏油车 同一问题三次召回71.15万辆

-

红星美凯龙拟超23亿出售7家子公司股权 均为物流企业

-

进口羊奶粉排行榜10强中选择合生元可贝思羊奶粉实现喂养无忧

-

沪指两连阴失守5日线 通讯行业等涨幅居前

-

丹莪妇康煎膏:女性月经里的守护天使,和痛经说拜拜

-

华为鸿蒙OS正式发布,亿健提前布局打造品牌核心竞争力

-

全球视野 塑造产业领导者

-

中华财险推广野生动物致害赔偿保险在四川成功落地

-

鲜活童年让爱零距离 旗帜奶粉任意门空投关爱

-

将自然元素与智能科技相融 Nanoleaf木纹奇光板打造智能家居“黑科技”

-

科技创新助推数字化转型,高途课堂助力教育行业转型升级

-

韩国4月网络销售额维持高增长 同比大幅增长25.2%

-

联合国粮农组织数据显示:全球粮价上涨至近十年高点

-

浙江鼎力净利10年首降股价三个月腰斩 大规模推进产业布局

-

浙江鼎力净利10年首降股价三个月腰斩 大规模推进产业布局

-

超卓航科冲刺“冷喷涂增材制造第一股” 拟募集资金2.79亿元

-

联合化学创业板IPO首发申请获受理 拟募集资金3.98亿元

-

联合化学创业板IPO首发申请获受理 拟募集资金3.98亿元

-

研发实力不及同行 诚达药业IPO申报前夕取消对赌协议